",

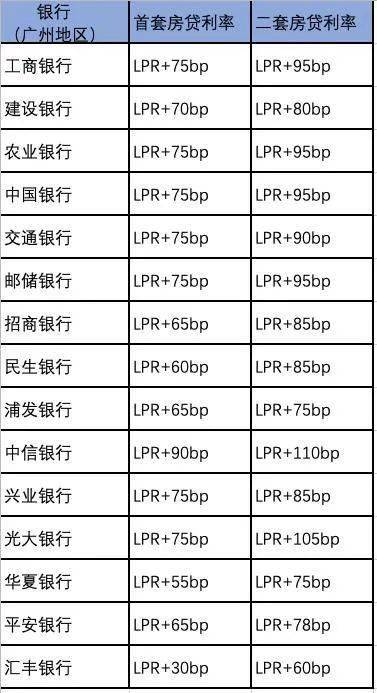

最近,微博上一则关于「贷款100万30年期总利息节省近5万」的消息引发热议。作为一名正在筹备购房计划的年轻人,我也开始关注起房贷利率的变化,并深入研究了各大银行的最新贷款政策。经过一番调查和对比,我发现,确实有一些银行推出了利率低至2.75%起的产品,最高额度甚至可以达到200万元,这对于像我这样有购房或消费贷款需求的人来说,无疑是个好消息。

但与此同时,我也发现了一些需要注意的问题,比如部分产品的申请门槛、是否需要抵押物以及利率调整机制等。今天我就来分享一下我的研究成果,希望能帮助大家在众多贷款产品中找到最适合自己的那一个。

100万贷款30年省下5万利息是怎么算出来的

以目前主流的LPR(贷款市场报价利率)来看,如果从原来的4.1%下降到3.85%,看似只降了0.25个百分点,但累积下来却是一笔不小的数目。

举个例子:

假设贷款金额为100万元,贷款期限为30年,采用等额本息还款方式:

原利率4.1%:每月还款约4,831元,总利息支出约73.9万元;

新利率3.85%:每月还款约4,690元,总利息支出约68.8万元;

两者相比,每月少还141元,总利息节省约5.1万元。

这还不包括未来可能进一步下调的利率空间。也就是说,现在选择合适的贷款产品,真的能为你省下一笔可观的资金。

哪些银行推出了高额度低利率的贷款产品

根据我查阅的信息,目前多家银行都推出了不同类型的低利率贷款产品,以下是我整理的部分银行信息:

| 银行名称 | 产品名称 | 利率范围 | 最高额度 | 贷款期限 | 是否需要抵押 |

|---|---|---|---|---|---|

| 浙商银行 | 云信贷 | 2.78%起 | 100万元 | 最长30年 | 否(白名单客户) |

| 内江农商行 | 居民消费贷 | 2.75%起 | 200万元 | 最长10年 | 是 |

| 宁波银行 | 消费贷 | 2.98%起 | 80万元 | 最长5年 | 否 |

| 江苏银行 | 个人信用贷 | 面议 | 线上20万元 / 线下更高 | 视情况而定 | 否(部分需线下审核) |

可以看到,不同银行的贷款产品在利率、额度、期限等方面各有特点,有的强调信用贷款无需抵押,有的则通过抵押物提高额度。

如何选择适合自己的贷款方案

面对这么多的贷款产品,该如何选择呢?以下几点是我总结的经验:

- 明确贷款用途:是用于购房、装修还是日常消费?不同的用途会影响你选择的贷款类型。

- 评估自身资质:是否有稳定收入?征信记录是否良好?这些都会影响你能获得的利率和额度。

- 比较综合成本:不要只看利率,还要注意是否有手续费、提前还款违约金等附加费用。

- 考虑还款能力:每月还款金额是否在你的承受范围内?建议不超过家庭月收入的40%。

- 关注利率浮动机制:是固定利率还是浮动利率?如果是浮动,要清楚未来的调整周期和基准。

低利率背后的隐藏风险你了解吗

虽然现在不少银行推出低利率贷款产品,但也要警惕一些潜在的风险:

- 审批门槛高:很多“白名单客户”才能享受最低利率,普通人可能无法轻易获得。

- 存在隐性费用:如服务费、管理费、保险费等,这些都会增加实际借款成本。

- 还款压力大:即使利率低,但如果贷款期限长、金额大,长期来看仍会带来较大负担。

- 网络平台借贷风险高:如微博钱包等第三方平台推出的“借钱”功能,利率往往远高于银行,需谨慎使用。

总的来说,贷款是一项长期财务决策,不能只看眼前利率高低,更要结合自身实际情况全面评估。

发表评论 取消回复