一、全球汇市风云变幻

最近,全球经济的波动让很多人开始关注汇率的变化。小李是一位外贸从业者,他发现自己的生意越来越受到汇率的影响。美元的强汇率和高利率持续对国际汇市产生压力,日元、欧元以及主要新兴经济体的货币都面临贬值的压力。

但令人欣慰的是,我国经济运行平稳且稳中有进,在基本面支撑下,境内人民币对美元汇率全年仅小幅贬值2.8%,而对欧元和日元则分别升值3.4%和7.4%。

从全球范围来看,人民币依然保持稳健。这种稳健的表现得益于中国经济的韧性以及政策的有效调控。

二、外债结构优化,币种更均衡

根据国家外汇管理局的数据,2024年我国外债规模小幅下降,币种结构得到了优化,期限结构也保持稳定。截至2024年末,全口径(含本外币)外债余额为24198亿美元,较2023年末下降了277亿美元,降幅为1.1%。

其中,本币外债占比达到了50%,较2023年末上升了3个百分点。这一变化意味着什么呢?这意味着我国在应对国际金融风险时更加从容,因为本币外债占比增加可以降低对外部资金的依赖。

三、银行结售汇数据揭示市场动态

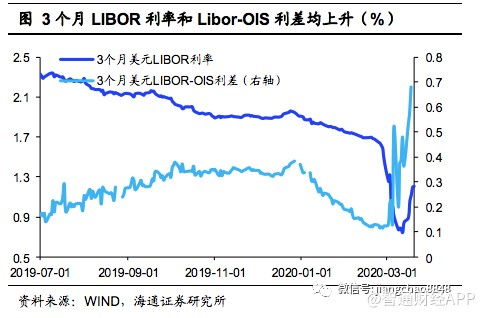

2025年1月,银行结汇和售汇数据进一步反映了市场的动态。按美元计值,银行结汇1815亿美元,售汇2268亿美元。这表明市场上存在一定的美元需求压力。

与此同时,银行代客涉外收入和对外付款也呈现出类似的特征。按美元计值,2025年1月银行代客涉外收入6084亿美元,对外付款6985亿美元。

这些数据背后隐藏着什么信息呢?其实,这说明企业和个人在进行跨境交易时,对于美元的需求依然旺盛,同时也反映出人民币国际化进程中的挑战与机遇。

四、人民币多边汇率转涨

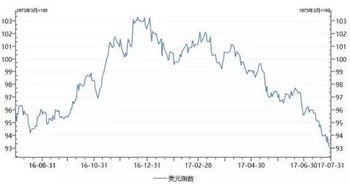

过去两年,人民币多边汇率经历了连续下跌后终于迎来了转机。CFETS人民币汇率指数、参考BIS货币篮子和参考SDR货币篮子的人民币汇率指数累计分别上涨了4.2%、4.7%和1.4%。

另一方面,人民币汇率波动性也在降低。2024年,人民币汇率中间价、在岸即期汇率最大振幅分别是2.7%和4.0%,均为2015年以来较低水平。

这样的稳定性不仅增强了投资者的信心,也为实体经济提供了更为稳定的外部环境。

五、企业避险管理新场景

对于“走出去”的中国企业来说,汇率风险管理始终是一个重要命题。2024年以来,人民币兑美元汇率呈现波动走势,上半年大致在7.10—7.27区间内双向波动。

随着人民币国际化步伐加快,越来越多的企业开始运用外汇衍生品管理汇率风险,并更多地使用跨境人民币结算以降低货币错配风险。

这种趋势表明,企业在面对复杂多变的国际市场时,正在采取更加积极有效的措施来保护自身利益。

六、逆周期调节政策工具箱丰富

近年来,我国外汇市场逆周期调节政策工具箱不断丰富。岁末年初,外贸企业出口和收结汇将季节性增多,这有助于支撑跨境资金均衡流动。

此外,企业等主体更多运用外汇衍生品管理汇率风险、更多使用跨境人民币结算,这些措施都有助于更好地适应外部环境变化。

发表评论 取消回复